3. September 2023 · Campus

Wake me up when September ends….

Der Welthit von Green Day bezieht sich nicht auf die Ereignisse an den Finanzmärkten, doch sind Investor:innen jeweils froh, wenn der Monat September vorbei ist. Jahr für Jahr beschert er negative Renditen. Grund genug, sich den Börsenmonat September und weitere Kalenderanomalien am Aktienmarkt etwas genauer anzusehen. Gibt es tatsächlich so etwas wie Saisonalität an den Finanzmärkten oder ist lediglich unsere Wahrnehmung verzerrt?

Dieser Gastbeitrag wurde von Costantino Lanni, Leiter Center for Financial Studies, verfasst und erschien vor 12 Monaten auf dem Blog HWZ Financial Studies.

Der September Effekt

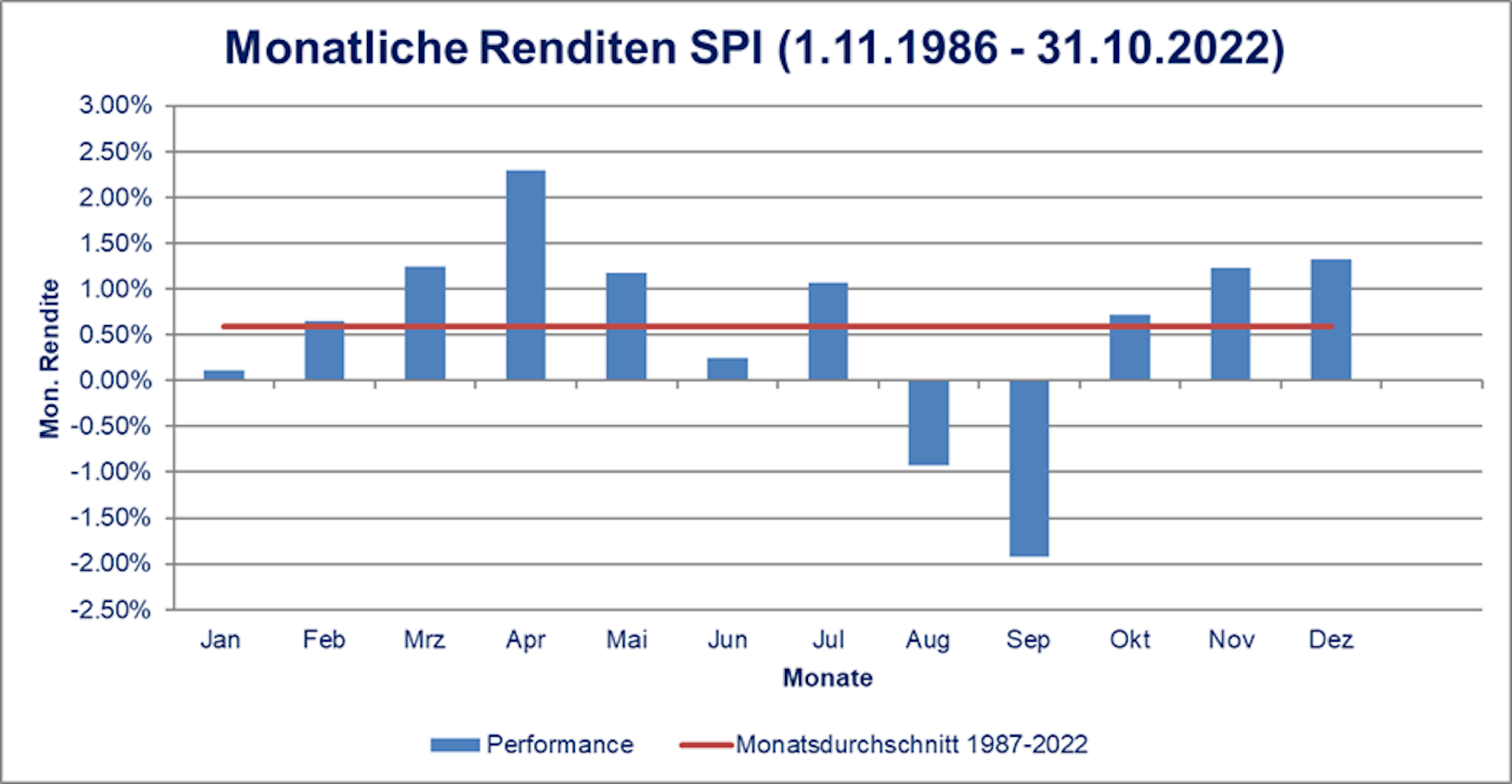

Tatsächlich lässt sich feststellen, dass der Monat September jeweils der mit Abstand schlechteste Schweizer Börsenmonat der letzten Jahrzehnte ist. Der September Effekt bezieht sich auf die historisch schwachen Aktienmarktrenditen im September. Eine Monatsanalyse von November 1986 bis Oktober 2022 zeigt, dass die durchschnittliche Monatsrendite im September markant negativ (ca. minus 2%) ausfällt. Dieser Wert weicht deutlich von der monatlichen Marktrendite von durchschnittlich 0.6% ab. Nachfolgende Abbildung zeigt die monatlichen Renditen des Swiss Performance Index (SPI) in der untersuchten Periode.

Saisonalität an den Finanzmärkten

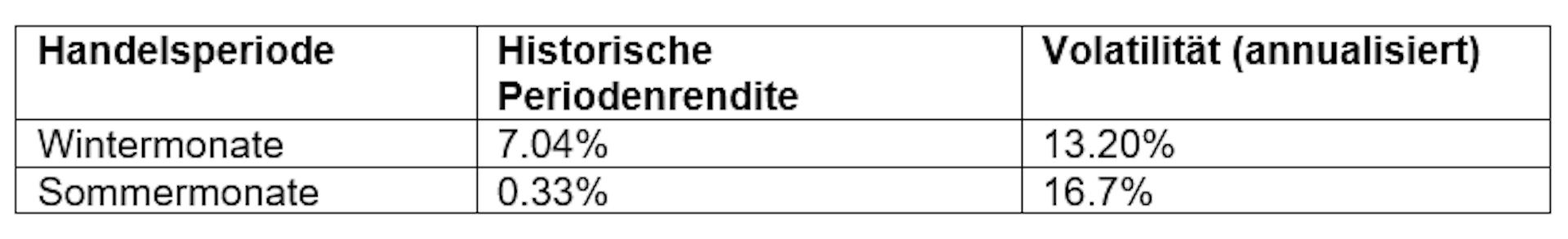

Generell lässt sich aus den historischen Daten auch vermuten, dass es eine gewisse Saisonalität in den Renditen auftritt. Teilen wir das Börsenjahr in zwei Perioden auf, so zeigen sich interessante Unterschiede. Jede Periode umfasst 6 Monate. Die Winterperiode umfasst jeweils die Monate November bis April. Die Sommerperiode umfasst die Monate Mai bis Oktober. Eine Auswertung zeigt deutliche Renditeunterschiede, wie folgende Grafik zeigt:

Im untersuchten Zeitraum betrug die Periodenrendite in den Sommermonaten also durchschnittlich 0.33%, während die kumulierten Renditen in den jeweiligen Wintermonaten bei 7.02% lagen. Zum Vergleich: die durchschnittliche Jahresrendite des SPI betrug 7.4%. Die Aktienmarktrendite wurde also zum überwiegenden Teil in den Monaten Oktober bis April generiert!

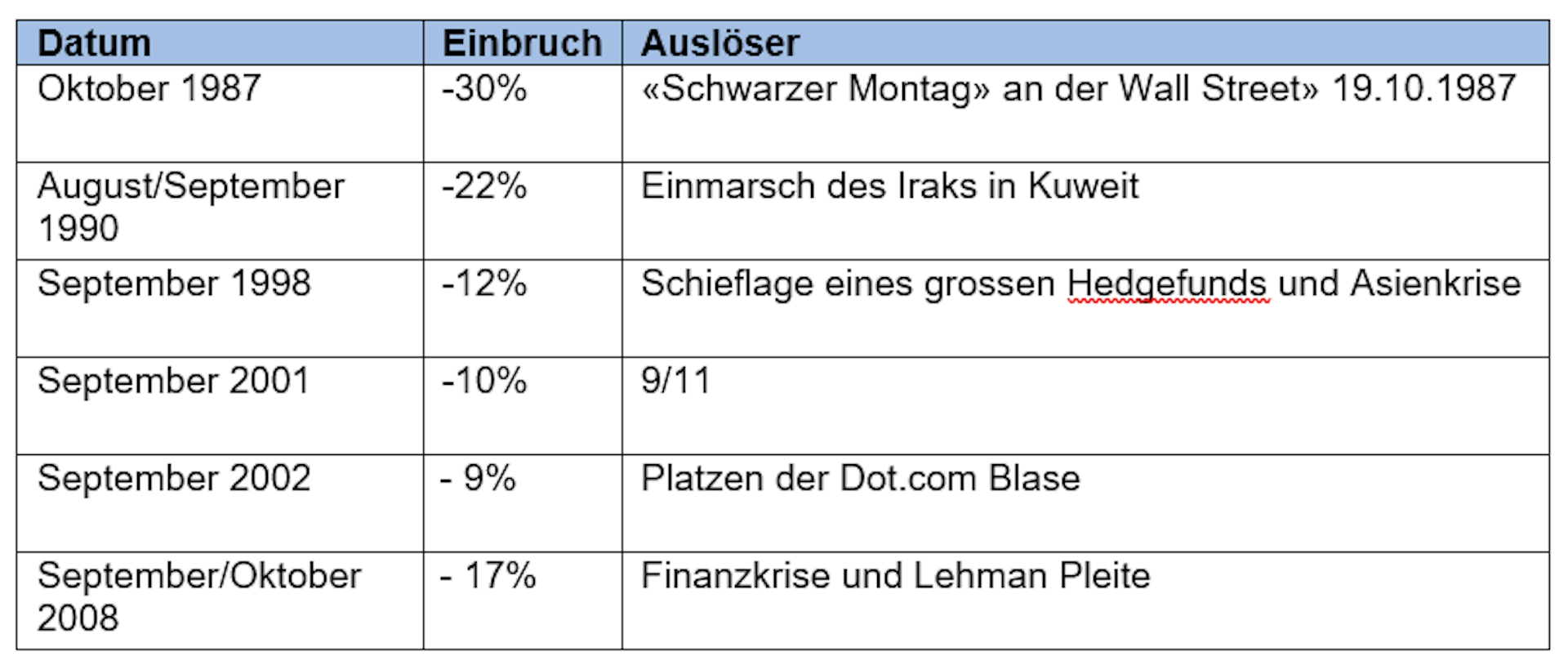

Weiter fällt auf, dass die Wertschwankungen (Volatilität) trotz tieferer Rendite in den Monaten Mai bis Oktober höher ausfallen, als in den übrigen Monaten. Tatsächlich finden Börseneinbrüche nicht selten im September und Oktober statt, wie nachfolgende Aufstellung für den untersuchten Zeitraum zeigt:

Natürlich gab es weitere markante Einbrüche auch ausserhalb der Sommermonate (z. B. Aufhebung Franken-Euro-Mindestkurs Januar 2015 mit minus 7% oder Corona Lockdown März 2020 mit minus 11%) doch treten diese insgesamt weniger häufig auf.

Sell in May, come back in October?

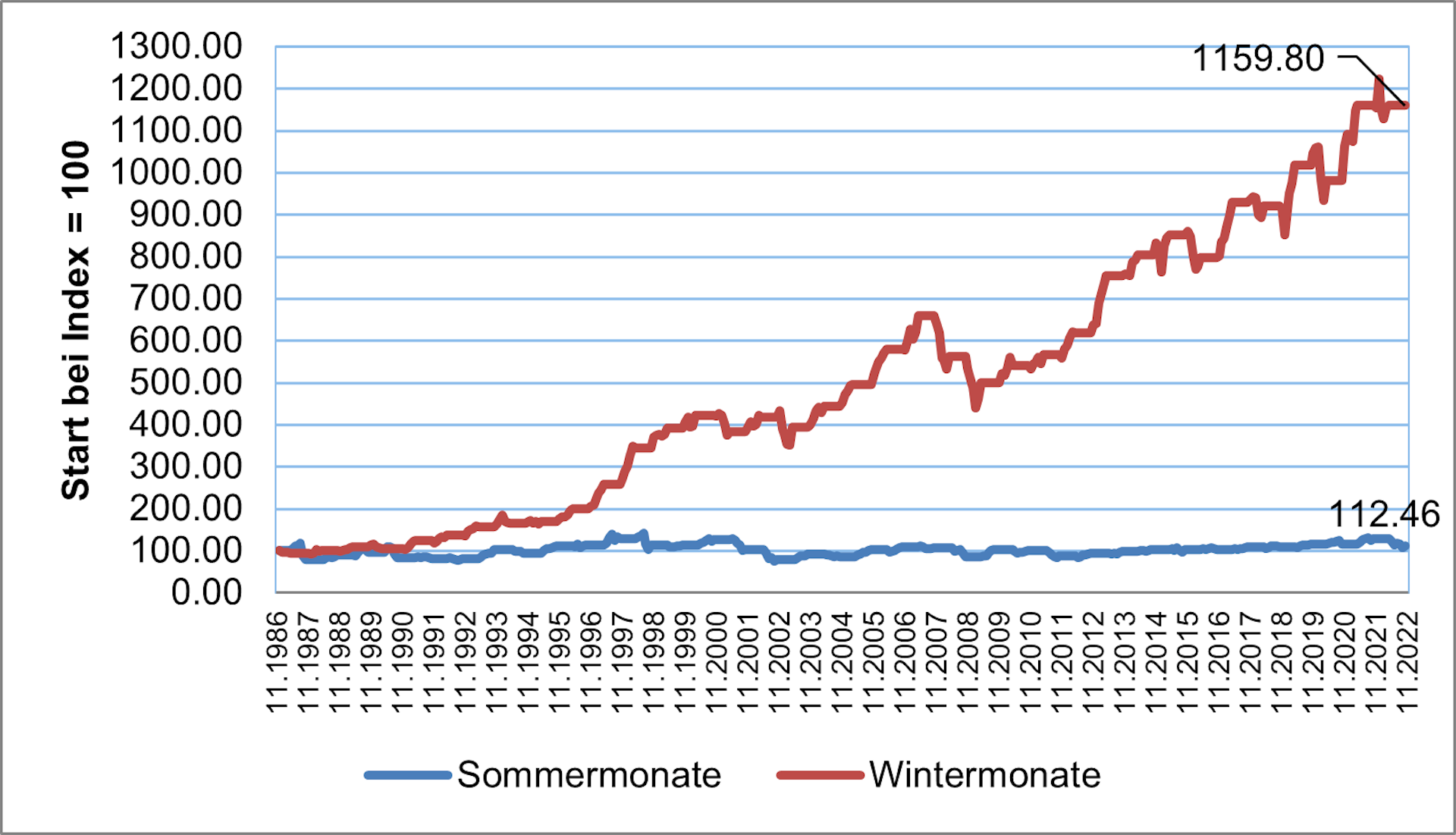

Wie die Abbildung unten zeigt, wird der grösste Teil der Rendite zwischen November und April generiert. Daraus lässt sich eine Strategie ableiten, bei der Aktien jeweils in diesem Zeitraum im Portfolio gehalten und Ende April verkauft werden. Der Erlös wird bis Ende Oktober in risikolosen Anlagen parkiert und danach Anfang Oktober wieder investiert. Die Renditen wären durch die Zinseinnahmen noch attraktiver ausgefallen.

Diese Strategie ist nur theoretischer Natur, denn es sind Transaktions- und Geld-Brief Kosten zu berücksichtigen. Zudem gibt es keine Garantie, dass sich dieses Muster auch in Zukunft wiederholt. Denn dies würde der Effizienzmarkthypothese und der Random Walk Theorie widersprechen.

Selbsterfüllende Prophezeiung?

Die Random-Walk-Theorie ist ein finanzwirtschaftliches Modell, das davon ausgeht, dass sich die Aktienmärkte auf eine völlig unberechenbare (zufällige) Art und Weise bewegen.

Die Hypothese suggeriert, dass sich der künftige Kursverlauf jeder Aktie unabhängig von ihrer eigenen historischen Entwicklung entwickelt. Es gibt keine verlässlichen Prognosemodelle für zukünftige Aktienentwicklungen, denn der Aktienkurs reagiert laufend auf neue Information, welche zufällig und unvorhersehbar auf den Markt einprasseln.

Die Effizienzmarkthypothese stimmt mit der Random Walk Theorie dahingehend überein, dass es unmöglich ist, eine konstante Mehrrendite zum breiten Markt zu erzielen. Da niemand einen Informationsvorsprung hat, und die verfügbaren Informationen im Preis enthalten sind, kann kein Anleger den «Markt schlagen». Bei der beschriebenen Kalenderanomalie scheint sich aber ein Muster abzubilden, bei der eine Mehrrendite theoretisch möglich ist.

Aber vielleicht ist es wirklich nur Zufall, dass der September renditemässig negativ auffällt. Oder aber es ist eine selbsterfüllende Prophezeiung. In Erwartung negativer Renditen verkaufen Anleger Aktien im August/September, um ihr Verlustrisiko zu minimieren und steigen dann wieder im Oktober ein, nach dem Motto:

Sell in May and go away but remember to come back

in October.

Fazit

Anleger sollten grundsätzlich nicht versuchen, «Market Timing» zu betreiben. Die besten Einstiegs- und Ausstiegspunkte sind nicht vorhersehbar. «Buy and hold» auch durch die schwierigen Sommermonate hindurch, generiert langfristig attraktive Renditen.

Auch wenn sich diese Kalenderanomalie fortsetzen sollte, reduzieren Transaktions- und andere Kosten, den Nutzen des aktiven Timings.

In jedem Fall sollte man in den Wintermonaten investiert sein, und in Schwächephasen punktuell Positionen aufstocken.